【2024年】二世帯住宅の固定資産税や相続税など税金対策と補助金

二世帯住宅で一定の要件を満たせば固定資産税や不動産所得税、住宅ローンや相続税などが減税される軽減措置を受ける事が出来ます。

こうした二世帯住宅に関する税金事情について詳しく解説していくと共に、今現在受けられる最新の補助金情報なども併せて記載していきます。

一世帯住宅と比べると建築費が高くなりがちな二世帯住宅ですが、軽減措置や補助金を上手に活用すればお得に建てる事が出来ますので、税金・補助金周りの事はしっかり把握しておきましょう。

二世帯住宅を建てる事で得する税金の種類

二世帯住宅を建てる事で受けられる可能性のある軽減措置は「不動産取得税」と「固定資産税」、「都市計画税」他には「住宅ローン減税」や「相続時の減税」、「住宅取得時の贈与税非課税措置」の6つです。

ただし、二世帯住宅であれば6つ全ての軽減措置の要件に当てはまる訳ではないので注意しておきましょう。

以下、軽減措置が適用される為の要件と軽減措置の詳細について解説していきます。

◦不動産取得税

◦固定資産税

◦都市計画税

◦住宅ローン減税

◦相続時の減税

◦贈与税非課税措置

二世帯住宅の不動産取得税

不動産取得税とは土地や住居などの不動産を取得した時にかかる税金の事です。

土地を購入して建物を建てた場合は土地と建物の両方に、元々所有していた土地の住宅を取り壊し、新しく建て替えた場合などは建物のみに不動産取得税がかかります。

建物にかかる不動産取得税は建物の固定資産税評価額×4%(税率)で算出されます。

土地にかかる不動産取得税は土地の固定資産税評価額×4%(税率)で算出されます。

税率は原則4%ですが、2024年3月31日までの取得分に関しては土地・建物共に税率3%が適用されます。さらに土地の固定資産税評価額は2分の1となります。

※2024年度税制改正で税率の特例措置が2026年度まで延長する事が決まりました!

固定資産税評価額は土地の場合、購入費のおよそ60%~70%、建物の場合、建築費のおよそ50%~70%が目安と言われています。

不動産取得税は毎年かかるものではなく取得時に1度だけ支払う税金です。

不動産取得税の軽減措置

不動産取得税には建物と土地、それぞれに軽減措置が設けられています。

◦建物の要件

・床面積が50㎡以上240㎡以下である事

上記要件を満たす新築の建物は固定資産税評価額から1200万円の控除を受ける事が出来ます。つまり、建物の固定資産税評価額が1200万円以下であれば、建物にかかる不動産取得税は免除されると言う事です。

ちなみに認定長期優良住宅の場合であれば控除額が1300万円になります。

◦土地の要件

・建てられた住宅が建物の軽減の条件(床面積が50㎡以上240㎡以下である事)を満たしている事

・土地取得より3年以内に建物を新築する事

・建物の建築が先行していた場合、1年以内にその土地を取得する事

上記要件を満たす土地であれば以下の控除額の内、金額の大きい方を適用出来ます。

(1).45,000円

(2).土地1㎡辺りの価格(※)×1/2×住宅の床面積の2倍(200㎡が限度)×税率3%

(※) 固定資産税評価額を1/2にした額から計算した1㎡辺りの価格

つまり、2026年度までに要件を満たした新築住宅の場合、不動産取得税の計算式は以下の通りとなります。

【不動産取得税の軽減措置】

建物の不動産取得税=(固定資産税評価額-1,200万円(認定長期優良住宅の場合1,300万円))×3%

土地の不動産取得税=固定資産税評価額×1/2×3%-軽減額

二世帯住宅の場合、不動産取得税が更に軽減される可能性あり

「構造上の独立性」「利用上の独立性」を満たしている二世帯住宅であれば二戸分の軽減措置が受けられます。

「構造上の独立性」「利用上の独立性」とは各世帯が専用の玄関・キッチン・トイレを持ち独立して生活が出来る事や、世帯間を繋ぐ扉を設ける時には鍵付きの扉にする必要があります。

各世帯が独立してある完全分離型の二世帯住宅であれば登記形態に関わらず二戸分の減税措置が受けられます。(二世帯住宅の登記形態に関しては後述)

二戸分の軽減措置が認められる二世帯住宅の場合、建物にかかる不動産取得税が更に軽減されます。

通常の一世帯住宅であれば、上記の説明通り1200万円の控除を受ける事が出来ますが、二戸分と認められた二世帯住宅の場合は1200万円×2戸分の2400万円の控除が可能となります。

更に、二戸分と認められた認定長期優良住宅の二世帯住宅であれば1300万円×2戸分の2600万円が控除額となります。

建物の不動産取得税=(固定資産税評価額-2,400万円(認定長期優良住宅の場合2,600万円))×3%

一世帯住宅と二世帯住宅の不動産取得税の比較

仮条件)

固定資産税評価額:2500万円の建物

◦一世帯住宅

建物の不動産取得税=(2500万円-1200万円)×3%=39万円

◦二世帯住宅

建物の不動産取得税=(2500万円-2400万円)×3%=3万円

この条件の場合、二戸分と認められた二世帯住宅は一世帯住宅と比べて建物の不動産取得税が36万円減税されます。

二世帯住宅の固定資産税と都市計画税

固定資産税とは土地や建物などの不動産を所有している人に毎年かかる税金の事です。不動産取得税とは異なり、土地・建物を所有している限り毎年かかる税金です。

都市計画税とは、固定資産税と同時に毎年1月1日時点で所有している不動産に対してかかる税金の事です。ただし都市計画税の対象となる方は、市町村が定める市街化区域内に不動産を所有している方のみです。

固定資産税と都市計画税の算出方法は下記の通りです。

固定資産税=固定資産税評価額×1.4%

都市計画税=固定資産税評価額×(市町村が定める税率 0.3%である事が殆ど)

固定資産税と都市計画税は不動産を所有している限り、毎年払い続ける必要がある税金ですが、固定資産税および都市計画税の基準となる固定資産税評価額は3年に1度の間隔で見直されます。

当然、年月が経てばたつほど建物の評価額は下がっていきますのでそれに伴って支払う税金も安くなっていきます。

木造の戸建ての家屋であれば20年後には新築時の約30%程度まで下がると言われています。ただし築年数によって下がるのは建物にかかる固定資産税のみです。

土地に対してかかる固定資産税は年数はあまり関係なく、その土地の周辺の地価に応じて変動します。

固定資産税と都市計画税の軽減措置

固定資産税と都市計画税には軽減措置が設けられています。

◦建物の要件

・2024年3月31日までに新築された住宅である事

・床面積が50㎡以上240㎡以下である事

※不動産取得税同様に期限が2026年3月31日まで延長する事が決まりました!

上記要件を満たす新築の建物は1戸あたり120㎡までを限度とし、新築から3年間固定資産税が1/2に減額されます。120㎡を超える部分に関しては減額されません。

認定長期優良住宅であれば軽減措置が3年から5年に拡大出来ます。

◦土地の要件

・住宅の延床面積の10倍までの広さが対象

1戸につき200㎡以下の住宅用地(小規模住宅用地)の固定資産税評価額が1/6に減額されます。都市計画税の場合は1/3に減額されます。

200㎡を超える部分(一般住宅用地)の固定資産税評価額が1/3に減額されます。都市計画税の場合は2/3に減額されます。ただし対象となるのは延床面積の10倍までの敷地です。

【固定資産税と都市計画税の軽減措置】

◦建物

120㎡相当分の固定資産税が3年間、2分の1に減額

◦土地

200㎡まで固定資産税の評価額が6分の1に軽減。都市計画税の評価額が3分の1に軽減。

二世帯住宅の場合、固定資産税および都市計画税が更に軽減される可能性あり

不動産取得税同様に二戸分の二世帯住宅と認められた場合、建物と土地、それぞれで二戸分の軽減措置が適用されます。

つまり、二戸分と認められた二世帯住宅であれば建物にかかる固定資産税は120㎡+120㎡=240㎡までが3年間、1/2に減税されます。

土地の場合は200㎡+200㎡=400㎡までが小規模住宅用地扱いとなり、固定資産税の評価額が1/6に、土地計画税は1/3に減額されます。

◦建物

240㎡相当分の固定資産税が3年間、2分の1に減額

◦土地

400㎡まで固定資産税の評価額が6分の1に軽減。都市計画税の評価額が3分の1に軽減。

二世帯住宅の住宅ローン減税

住宅ローン減税(控除)とは、住宅ローンの年末残高に応じて所得税もしくは住民税が減税される軽減措置の事です。控除率は0.7%、控除期間は13年間です。

最大控除額は以下の通りです。

| 控除率 一律0.7% | ~2023年末までに入居 | 2024年~2025年末までに入居 |

|---|---|---|

| 長期優良住宅 | 35万円×13年=455万円 | 31.5万円×13年=409.5万円 |

| ZEH水準省エネ住宅 | 31.5万円×13年=409.5万円 | 24.5万円×13年=318.5万円 |

| 省エネ基準適合住宅 | 28万円×13年=364万円 | 21万円×13年=273万円 |

| その他の住宅 | 21万円×13年=273万円 | 0円 |

◦住宅ローン減税の適用条件

・住宅ローンの返済期間が10年以上

・引き渡し日または工事完了日から6か月以内に居住する事

・床面積が50㎡以上且つ、床面積の2分の1以上が居住用である事

・年間の合計所得が2,000万円以下である事

住宅ローン減税を二重に受ける方法

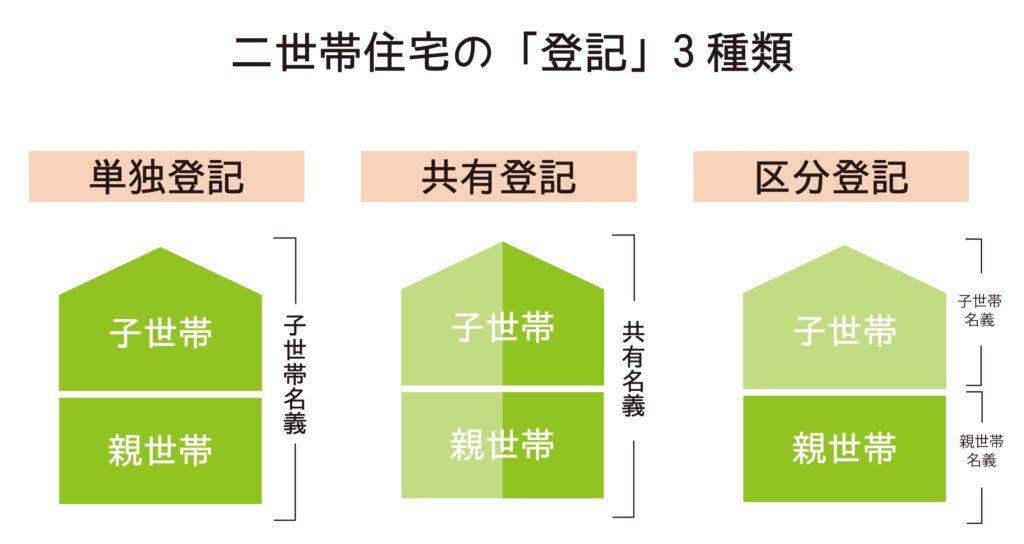

二世帯住宅の登記には「単独登記」「共有登記」「区分登記」の3つがあります。その内、「共有登記」と「区分登記」であれば親世帯・子世帯それぞれで住宅ローン減税が受けられます。

◦単独登記

親か子、どちらか一方の単独所有として登記。建築費用などを親と子で出し合って支払うと贈与税の対象になる事もあるので注意。

◦共有登記

親と子が出資費用の割合に応じて共有名義で登記。贈与税の問題は無し。

◦区分登記

二戸の住宅として親と子が個別に登記。区分登記が選択できるのは完全分離型の二世帯住宅のみ。

減税効果の高い住宅ローンの組み方

二世帯で住宅ローンを組む方法は主に3つあります。

◦親もしくは子のみがローン

◦親子リレーローン

┗最初は親がローンの返済を行い、残ったローンを子が引き継いで返済する方法。

◦親子ペアローン

┗親と子がそれぞれローンを組み同時に返済する方法。

二世帯住宅で住宅ローン減税を二重に受けるには親子リレーローンか親子ペアローンとなります。

親子リレーローンの場合、例えば親が3000万円、子が2000万円の負担だったとします。

親子リレーローンの支払いは親から始まるので、返済当初は子側の返済はありません。返済はなくとも住宅ローン減税は年末のローン残高に対して適用されるので、子側は2000万円まるまるが対象となります。

つまり子側は返済がスタートしていないので借入額の全額が残高となり、控除額が大きくなります。

よって住宅ローン減税の効果の高い住宅ローンの組み方は親子リレーローンとなります。

二世帯住宅の相続税

相続税とは亡くなられた親などから土地などを受け継いだ時に、受け取った財産に対して課税され徴収される税金の事です。

地価の高い都心などでは相続税が高額となり、高額となった相続税を支払う為に自宅を手放さなければいけなくなった例などもあります。

こうした状況を防止する為に、相続税にはいくつかの特例や軽減措置が設けられています。

その中に「小規模宅地等の特例」という、亡くなられた方から相続する特定居住用宅地(故人や故人と生計を共にしていた親族が居住用に使っていた土地の事)の土地面積330㎡までは評価額が80%減額される制度があります。

80%もの減額なので「小規模宅地等の特例」が適用されるか、されないかで相続税額が大きく変わってきます。登記区分によっては適用されないため、注意が必要です。

相続時の軽減措置

登記区分が「親の単独登記」もしくは「共有登記」の二世帯住宅であれば小規模宅地等の特例が適用されるので、土地面積330㎡までの評価額が80%減額されます。

注意が必要なのが、完全分離型二世帯住宅で「区分登記」を選択している場合です。

区分登記だと小規模宅地等の特例の要件を満たさないので軽減措置が適用されません。

その為、相続税の事を考えるのであれば「親の単独登記」もしくは「共有登記」がおすすめです。

二世帯住宅の住宅取得等資金に関わる贈与税非課税措置

二世帯住宅に限った軽減措置ではないですが、親や祖父母等からの贈与を資金として住宅を建てる時に知っておくと役にたつ制度で、贈与資金にかかる贈与税が一定額非課税となります。

◦要件

贈与を受けた歳の受贈者の合計所得金額が2,000万円以下

◦適用期限

2022年1月1日~2023年12月31日までに贈与

※2024年度税制改正で適用期限が2026年12月31日まで延長する事が決まりました!

◦非課税額

質の高い住宅・・・1,000万円

(1).断熱性能等級4以上もしくは一時エネルギー消費量等級4以上

(2).断熱等級2以上もしくは免震建築物

(3).高齢者等配慮対策等級3以上

一般住宅・・・500万円

新築二世帯住宅に関係のある補助金

新築の二世帯住宅を建てた時に受け取れる可能性のある補助金の種類や内容の詳細、条件などを記載していきたいと思います。

子育てエコホーム支援事業

物価高騰の影響を受けやすい子育て世帯や若者夫婦世帯に対して、省エネ性能の高い新築住宅を取得する時に最大100万円の補助金が受けられる制度です。

◦対象者

18歳未満の子供を持つ子育て世帯と、夫婦のどちらかが39歳以下の若者夫婦世帯。

<子育て世帯>

申請時点において、2005年4月2日以降に出生した子を有する世帯。

(2024年3月31日までに建築着工する人は2004年4月2日以降)

<若者夫婦世帯>

申請時点において夫婦であり、いずれかが1983年4月2日以降に生まれた世帯。

(2024年3月31日までに建築着工する人は1982年4月2日以降)

◦対象期間

2023年11月2日以降に「基礎工事より後工程の工事」に着手。

◦補助金額

長期優良住宅・・・100万円

ZEH住宅・・・80万円

申請方法

こちらの制度は住宅事業者が補助事業者となって施主に還元するという流れなので、施主個人が申請する必要はありません。

ただ、施工を依頼する住宅会社が子育てエコホーム支援事業への登録を行っていない場合は要件を満たしていても補助金は受取れません。

その為、着工前には契約する住宅会社が登録が済んでいるかどうかを確認しておく必要があります。

もしくは子育てエコホーム支援事業の公式HPに対象業者の検索ページがあるのでチェックしておくと良いでしょう。

地域型住宅グリーン化事業

省エネルギー性能や耐久性等に優れた木造住宅に対して、工事費の一部を国が補助する制度です。

◦主な要件

・地域木材を積極的に採用し、住宅の主要構造部が木造である事

・定められた省エネ基準を満たす事

・国に認定された中小住宅生産者で建てられた住宅である事

◦補助金額

長期優良住宅・・・140万円(上限)+加算あり

ZEH・・・150万円(上限)+加算あり

低炭素住宅・・・90万円(上限)+加算あり

◦加算額

地域材加算・・・+20万円

三世代同居加算・・・+30万円

子育て・若者世帯加算・・・+30万円

バリアフリー加算・・・+30万円

地域住文化加算・・・+20万円

(※ 併用可。加算の上限は+40万円)

申請方法

こちらの制度の申請も、子育てエコホーム支援事業同様に施主側で行う必要はありません。

ただし、施工を行う住宅会社が国に認定された中小住宅生産者である必要があります。

国に認定された中小住宅生産者は公式サイトで確認が出来ます。また期間等も変更になる場合もあるので最終的な確認は公式サイトをご覧ください。

LCCM住宅支援事業

LCCM住宅とは、建設時、運用時、廃棄時において出来るだけ二酸化炭素(CO2)の排出を抑え、太陽光発電などを利用し再生可能エネルギーを創出し、住宅の建設時も含めて住宅全体のライフサイクルを通じてCO2の収支をマイナスにする住宅の事です。

家庭内で消費するエネルギー収支をゼロ以下にするZEH住宅は居住期間のエネルギー収支ですが、LCCM住宅は建設時+居住期間+解体時も含まれており、ZEHよりも一歩進んだ住宅です。

LCCM住宅を新築する事で、国から補助金が受け取れます。

◦主な要件

・ZEHの要件を満たす事

・再生可能エネルギー等を除き、基準一次エネルギー消費量から25%以上の一次エネルギー消費量削減する事

・再生可能エネルギーを導入(容量不問)する事

・ライフサイクル全体のCO2排出量を算定し、その結果が0以下となること 等

◦補助金額

140万円

申請方法

施主自ら申請を行う事も可能ですが、専門知識も必要とし複雑なので住宅会社に手続きの依頼をお願いするのが一般的です。

契約の前に、住宅会社にLCCM住宅支援事業への申請が可能か確認しておきましょう。

まとめ

二世帯住宅を建てる事で受けられる税金の軽減措置の種類や要件、また受けられる補助金などもご紹介してきましたが如何だったでしょうか。

最後にそれぞれのポイントを簡単にまとめておきます。

不動産取得税と固定資産税、都市計画税の軽減措置は二戸分と認められた二世帯住宅であれば、二戸分の軽減措置が受けられる。登記区分は関係ない。

住宅ローン減税は「共有登記」もしくは「区分登記」であれば親世帯・子世帯それぞれが減税措置を受けられる。

相続時の軽減措置は「親の単独登記」もしくは「共有登記」であれば小規模宅地等の特例が受けられる。

贈与税非課税措置は建てる住宅の性能次第で非課税額が変わる。

◦子育てエコホーム支援事業

┗子育て世帯・若い夫婦世帯注目

◦地域型住宅グリーン化事業

┗中小企業で建てる方注目

◦LCCM住宅支援事業

┗LCCM住宅を建てる方注目

二世帯住宅は一世帯で暮らす住宅に比べると建築費用は高くなりがちですが、受けられる軽減措置や補助金を上手に活用すればかなりお得に建てる事が出来ます。

二世帯で暮らす事で世帯間のコミュニケーションが増え、ワイワイ出来て楽しかったり、最も信頼できる親に育児や子育ての手伝いをしてもらう事が容易になったり、親世帯にとっても子世帯と一緒に暮らす事で老後の不安も少なくなります。

両世帯にとって最高の二世帯住宅が建てられるように、時間的な余裕をもって家づくり計画を進めていきましょう。素敵なマイホームづくりを応援しています。

二世帯住宅は主に3タイプの間取り(完全同居型、一部共有型、完全分離型)に分かれますが、それぞれで避けるべき間取りや注意しておきたいポイントがあります。

そうした二世帯住宅ならではの気を付けておきたいポイントや、施主の希望も汲み取って上手に設計図に落とし込むには確かな技術と豊富な施工実績が必要不可欠です。

その為、二世帯住宅で失敗しない為には二世帯住宅を特に得意としている住宅会社の中から候補をあげて比較・検討をするようにしましょう。

play_circle 二世帯住宅を得意とするハウスメーカー\最新カタログが無料で貰えます/

◦家づくりって何から始めれば良いのか分からない..という方はコチラ

家づくりのプロに直接相談ができる「HOME4U家づくりのとびら」を利用しておけば後悔する事は無いです。

予算の組み方や、家が建つまでのスケジュール感、間取りの相談、土地探しの事や受けられる減税制度や補助金の有無の確認、など家づくりに関する事なら何でも"無料"で相談をする事ができます。

正しい知識が身に付き、様々なサポートも受けられるので家づくりを検討中の方は絶対に知っておきたいサービスです。

.png)

ディスカッション

コメント一覧

まだ、コメントがありません